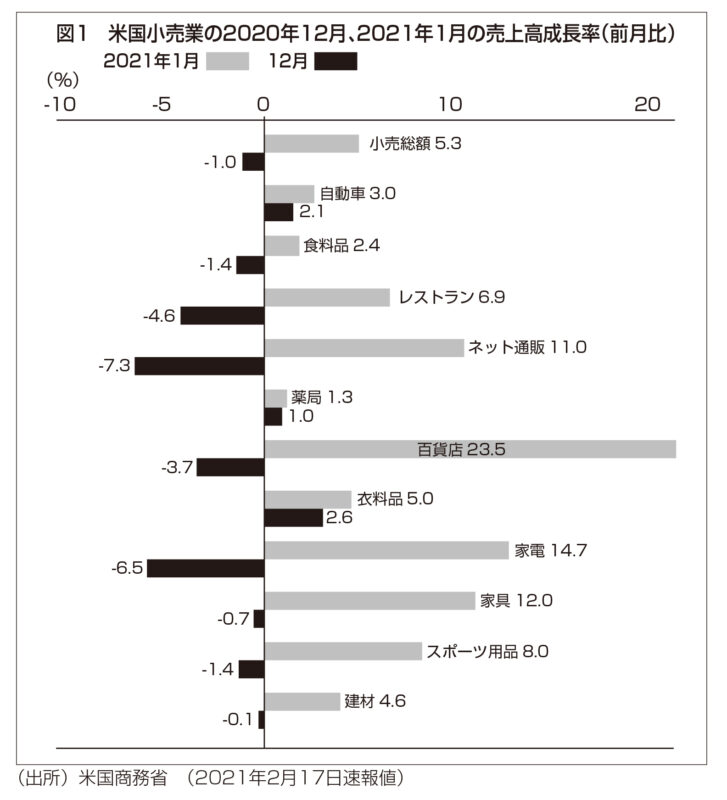

急回復を見せた百貨店業界

米国商務省発表によると、米国の1月の小売売上総額は前月比5.3%増の5682億ドル(約59兆7000億円)に上昇し、前月の1.0%減から急速に回復。昨年6月以来、7カ月ぶりの大幅増となった。

業種別に見ると、全業種がプラスに転じており、減少した業種はゼロ。売上高上昇の高い順に業種を見ると、百貨店23.5%増の107億ドル(1兆1000億円)、家電14.7%増の78億ドル(8200億円)、家具12%増の113億ドル(1兆2000億円)、ネット通販11%増の879億ドル(9兆2000億円)、スポーツ用品8%増の82億ドル(8600億円)、レストラン6.9%増の546億ドル(5兆7000億円)、衣料品5%増の200億ドル(2兆1000億円)、建材4.6%増の401億ドル(4兆2000億円)、自動車3%増の1102億ドル(11兆6000億円)、食料品2.4%増の720億ドル(7兆6000億円)、薬局1.3%増の319億ドル(3兆3000億円)となっている。(図1)

特に高い成長を示した百貨店業界は倒産からの回復、ネット通販の比重が増加、化粧品セフォラが百貨店内店舗に参入するなど、新常態に向けての力強い改革が進み始めた。

家電業界も家電、ビデオゲーム、エレクトロニクス製品が好調であることが業績に反映された。

ちなみに、前年同月比で見ると、上昇したのは、ネット通販28.7%、スポーツ用品22.5%、建材19%、自動車13.4%、食料品11.8%、薬局6.2%だ。

米国小売業界の1月の売り上げ急増の背景として、アナリストの間で指摘されていることは、各州間の規制が解除されたこと、新型コロナ感染者数が急減していること、失業者に600ドルが直接給付されたことなどが挙げられている。

さらにマスターカード社の1月の売り上げ傾向を見ると、小売店頭での売り上げは9.2%増に対し、オンラインの売り上げが62.1%増と際立っている。たとえば、衣料品のオンラインは52.5%上昇し、百貨店も店舗売り上げが1.5%増に対してオンライン28%増となった。全体的にホーム用品を中心にオンラインの売り上げが伸びている。

屋内型モールに迫る崩壊の危機

米国のショッピングセンター(モール)は、屋内型(クローズド)、屋外型(オープンエア)、コミュニティー型などに分類される。特に郊外のモールは昔からショッピングを楽しむ場所として親しまれてきた。しかし、ジョージア工科大学の教授は「モールは死を迎えている」とまでの極端な表現でその危機を伝えている。今回の新型コロナの感染拡大でモールは深刻な経営難に陥っているのだ。

今日まで存続した近代的モールは、1950年代後半から2000年代初頭にかけてテーマパークやスキー場などの娯楽施設を併設し、家族で楽しめる場所として特別な役割を果たしてきた。しかし世代交代が始まり、モールを支えてきたベビーブーマーの高齢化が進み、新たに台頭したミレニアル世代はモール内の目的の店舗まで歩くより、目的の店舗前に駐車できるオープン型のモールを好むようになった。さらにオンライン消費の成長が拍車をかけ、店舗集合体のモールより独立店舗に行くようになり、郊外モールの集客力が低下。そこに新型コロナの感染拡大の影響が加わったことで、入居テナントの撤退が相次ぎ家賃収入が激減した上、不動産融資の支払い猶予期限が迫るなど、周辺の環境が悪化し、モール運営会社の財務事情を圧迫している。これが業界全体に波及し、モール事業の閉鎖、業態転換などが浮上している。

米国のモール最大手、サイモン・プロパティ・グループ(本社インディアナ州、年商50億ドル)は204のモール、アウトレットを所有している。衰退期のモールは昨年の新型コロナのパンデミックで大きな打撃を被った。メイシーズ百貨店はモール内の全店を撤退し3000人が失業した。

不動産投資信託で運営されるモールは、新型コロナ発生から数カ月の間、やがてロックダウンが解除され開店すれば正常に戻ると考え、小売りテナントの家賃支払い延期を認め、譲歩してきた。しかし、8月には老舗百貨店のロードアンドテイラーが倒産し38店舗すべてが閉鎖したため、数十のモールが被害を受けた。

フロリダ州マイアミのデードランド・モールでは、サックスフィフスアベニュー10店舗、ロードアンドテイラー24店舗が核テナントとして入居していたが、不動産を担保にしたモーゲージローンの支払いができずモールが差し押さえられるというハプニングまで発生している。また、アーカンソー州のパーク・プラザ・モールの所有者は、モールの存続をあきらめ、閉鎖した。

不動産データ会社トレップ社によると、交渉が決裂しモール存続をあきらめた場合、モールの不動産価値は75%急落することを明らかにしている。そこでこの価値の下落を回避するため、モールより需要の大きい住宅や倉庫に転換することを検討するモール経営者もいる。だが、調査会社バークレイズ社の分析によると、再開発された物件の評価額はコロナ前と比較して60−90%低下する可能性があるという。モール再開発で良い回収率を確保できたのは、全体の15%と少ない。

多くのモール運営会社は、このパンデミックで困難に直面している。全米にはおよそ1500のモールが存在するが、そのうち500モールは閉鎖の危機に追い込まれていると業界アナリストは指摘する。中でも娯楽エンターテインメントを主軸にした巨大ショッピングモールは、苦境に立たされている。

ニューヨーク最大のエンターテインメント複合施設「デスティニーUSA」には地震体験や宇宙服を着て宇宙旅行体験ができるテーマパークのワンダーワークスなどがある。これを運営するピラミッドモール社は、魅力的なアトラクションをモールに追加することで、オンラインショッピングでは体験できない娯楽で集客力を高めようとした。事実、これは停滞期に入ったモールに刺激を与えることにはなったが、大人数の集客を必要とするこれらのテーマパークは、パンデミックにより経営難に陥っている。

モール・オブ・アメリカ(全米最大級のショッピングモール)はコロナ規制を受け、3月に閉鎖し、8月にようやく再開したが、11月に再度閉鎖に追い込まれた。しかも、再開した後も、テーマパークには黄色いテープが張り巡らされ、ローラーコースターなどの乗車が禁じられた。

不動産データプロバイダーのトレップ社によると「トリプルファイブ社とピラミッド社は共に米国モールに壮大な景観を提供してきたが、同時に巨大投資の返済期日が迫っており、滞納による返済債務がかさむ一方だ。現在、全米の4件の巨大モールは債務不履行に陥っており、持続不可能なジレンマに直面している」ことを明らかにしている。

業界アナリストは「娯楽への投資は、大人数の集客を必要とする。しかし、パンデミックの間はそれは難しい」と指摘する。

モール運営業者は、巨大なエンターテインメントは終わりを迎え、モールの再生を図るため新たなアトラクションを探し始めている。例えば自宅で再現できない、ミニゴルフ、カート、ボーリング、ゲームセンターなどだが、これらアトラクションは小さなビジネスで、米国モール面積の2%に過ぎない。

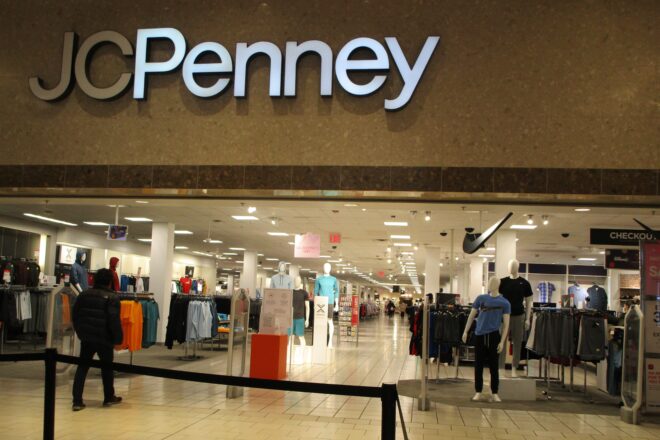

百貨店を倒産から助けた大手モール2社

大手百貨店JCペニー850店が昨年倒産した。これを受け、ショッピングモールを傘下に持つサイモン・プロパティ・グループが63店舗、ブルックフィールド・アセット・マネジメントが99店舗、店舗を引き継ぐこととなった。

メイシーズ百貨店に次ぐ大きな面積を占めるJCペニーの倒産をそのまま見過ごせば、モール内に大きな空白ができてしまう。サイモン・プロパティ・グループは昨年倒産したアパレルチェーン、フォーエバー21や衣服専門店エアロポステールも買収して存続営業させている経緯から、今回もJCペニーを買収。

大手モール2社は大量の資金を投入してJCペニー取得を破産裁判所に申請。11月に裁判所から許可を得た。21年上半期までに会社更生による新しいJCペニー160店が正式に再起することになり、百貨店にとって久々に明るいニュースになった。

ニューヨーク市内マンハッタンの中心街にあったホームセンターのホームデポが最近アップタウン(米屈指のビジネス街)の住宅街隣接地に移転した。会社側の説明では「在宅勤務など消費者は自宅を中心に行動しているので、住宅地に近い方が需要が大きい」と判断しての移転だという。

スタンフォード(コネチカット州)のタウン・センターというショッピングモールは、長い間衰退が続き倒産した。それを室内装飾会社サファビー社が丸ごと買収。在宅勤務や家屋修築、家庭料理など、地域住民の日常生活の需要に応えるためのモールに生まれ変わらせる取り組みを開始した。

モールの規模を圧縮し、住民の生活に必要とする食料品スーパー、家屋の設計・装飾、家具を扱う店、ディスカウント店、ペットショップなどにテナントを切り替えるなど、旅行や遠方への外出が減少している中、近隣で楽しめるスタイルの新しいコミュニティーセンターに塗り替える作業が続いている。

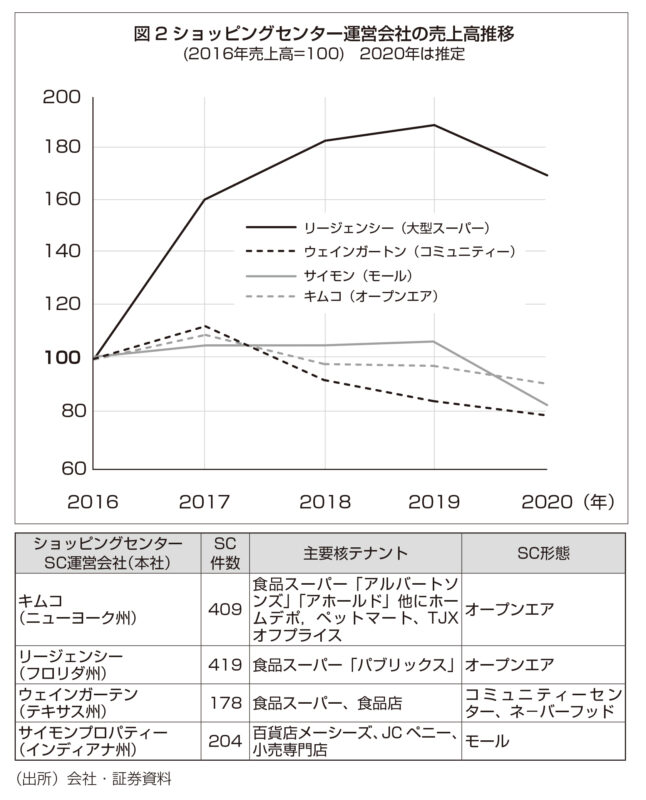

図2のグラフにあるように、生活必需品市場を取り込む食品スーパーを核テナントに迎えているモールはパンデミックの影響が少なかった。

21年に入り、オンライン注文の集荷と配送が新たなステージに入った。

1月、ウォルマートの顧客商品担当のワード上級副社長は「私たちの顧客は、集荷、配送のスピード、利便性を重要視しており、さらに迅速なサービスを提供するために、より速い方法を見つけることに取り組む」と語り、数十の店舗の一部を自動ロボット倉庫に転換する計画を発表した。

米国の食品小売業界はパンデミックにより急成長したオンライン注文で、ピックアップと宅配時間の短縮化が進んでいる。とりわけ時間短縮競争はアマゾンとウォルマートの間で熾烈化している。

ただし、時間短縮との戦いはコスト上昇に直結し、サービスを強化すればするほどコストが上昇していく。ラストワンマイルの実現とは消費者に限りなく近づくことであり、その最前線は食料品小売店に到達する。

そこで、ウォルマートは究極の店舗内の食品ロボット倉庫「フルフィルメントセンター」(小型自動調達倉庫)を稼働した。こうすれば、別に倉庫の賃借料も不要、自動化、省力化でコストは75%削減でき、ラストワンマイルは一時間以内のピックアップ、宅配が可能になる。

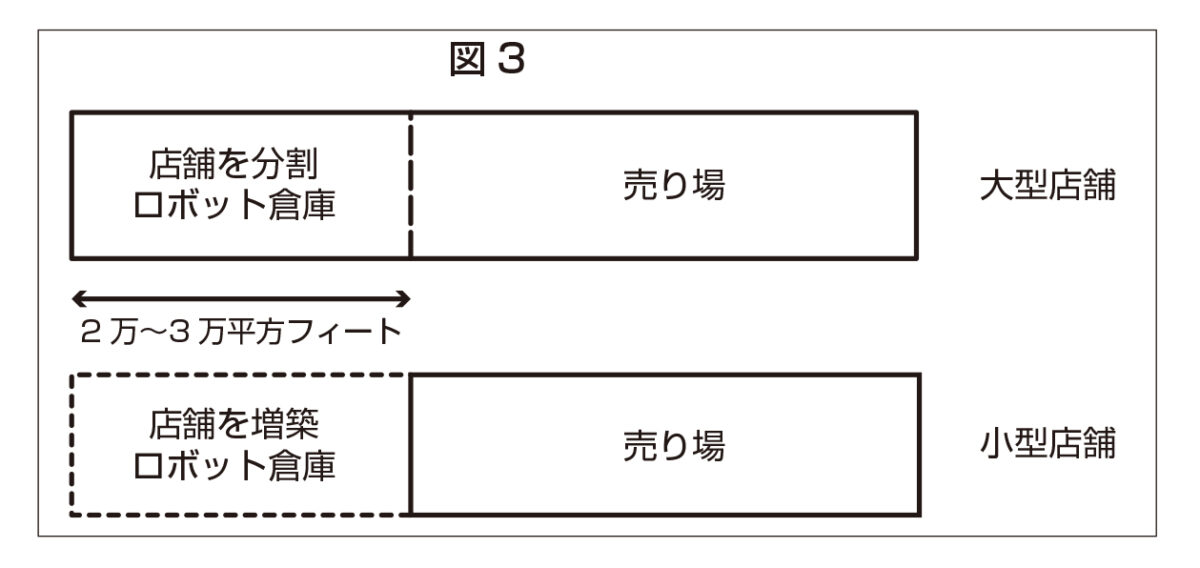

その手法は、地域のローカル小売店舗をスペースにゆとりがあれば店舗を分割して使用するか、小型店舗であれば増築してロボット倉庫を建設する(図3)。

ウォルマートのロボット倉庫は自動運転ロボットが床を忙しく動き回り、オンライン注文の箱もの、冷凍食品をピッキングして組み立てわずか数分で処理しワークステーションに運ぶ。食肉や農産物などの生鮮食品やかさばるものは人手による作業が加えられる。このシステムにより顧客は一時間以内にピックアップ、あるいは宅配サービスが受けられる。まさにラストワンマイル宅配のコスト、時間を短縮した俗にいう「マイクロフルフィルメントセンター」(自動調達倉庫)を実現した地元のローカル店舗の未来の姿である。

小型マイクロフルフィルメントセンターの設計には、食品自動ロボットのアラートイノベーション社やオートメーション専門企業、マイクロフルフィルメント技術企業の協力がある。店舗でのテストは、テキサス州、ユタ州、アーカンソー州の各地で開始される。