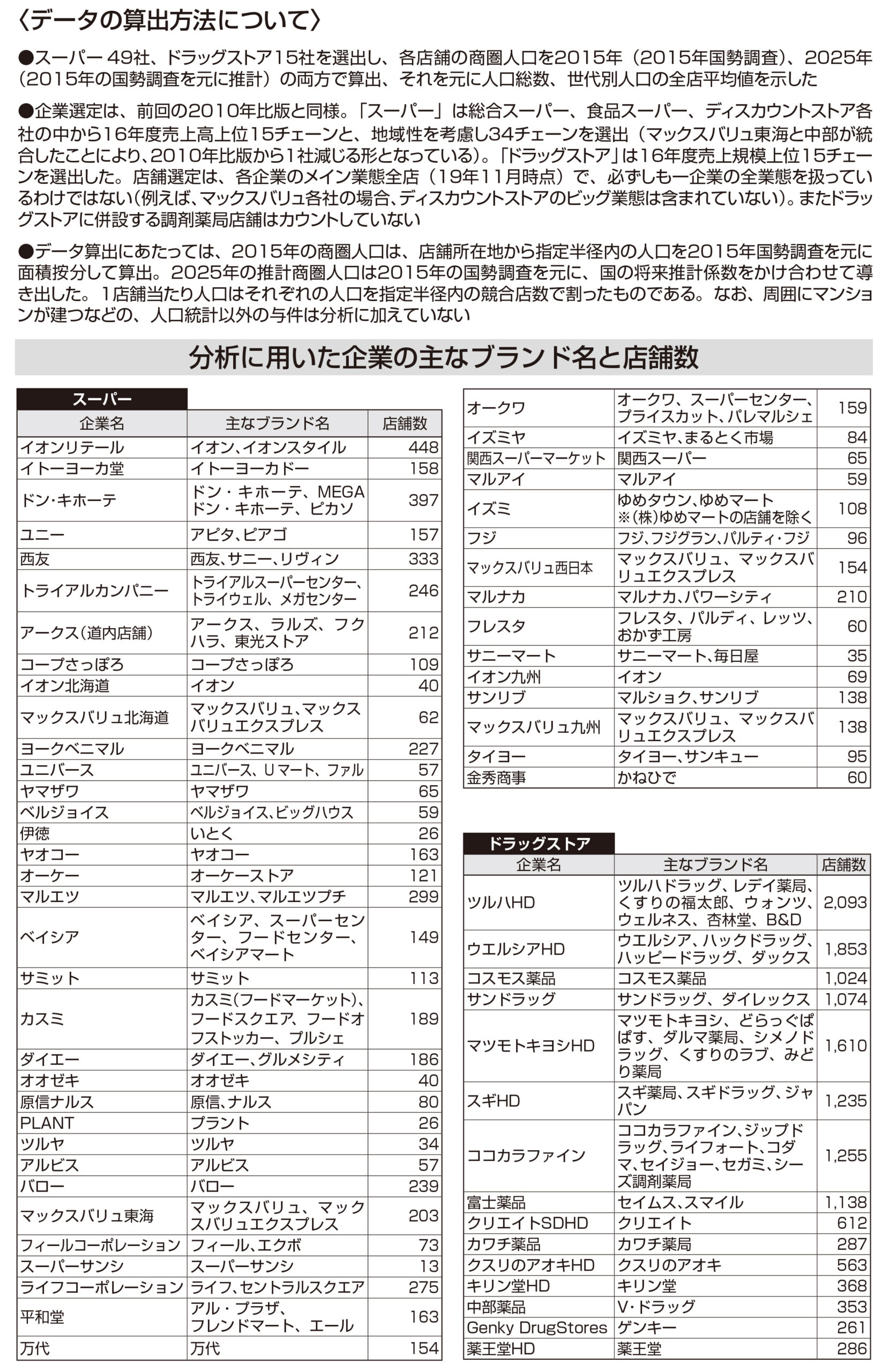

人口減は加速の一途。各自治体から発表されている将来推計人口からもそれは明白な事実だ。しかしこれをもっと小売業の店舗に紐づけた形に落とし込むことで、各店への影響をより正確に把握できないか――。こうした問題意識の下、小誌が2018年7月号でまとめたのが「2025年推計商圏人口リスト」だ。今回、国勢調査のデータが2010年版から2015年版へと更新されたことを受け、このリストの改訂版を作成した。前回同様、「スーパー」は総合スーパー、食品スーパー、ディスカウントストアの売り上げ規模上位15社と地域性を考慮した34社の計49社を選出(マックスバリュ東海と中部の統合により、前回の50社より1社減となっている)。「ドラッグストア」は売り上げ規模上位15社を選出した。各企業のメイン業態(2019年11月時点)を取り上げ、店舗ごとに2015年商圏人口、2025年推計商圏人口をはじき出し、それを元に企業ごとの平均商圏人口と10年間での増減率をまとめた。マンション開発などの与件は考慮していないが、1つの予測指標として活用いただければ幸いだ。データの提供は商圏分析サービスを手がける技研商事インターナショナル社に依頼した。

減少基調とごく一部のオアシス、対比が鮮明に

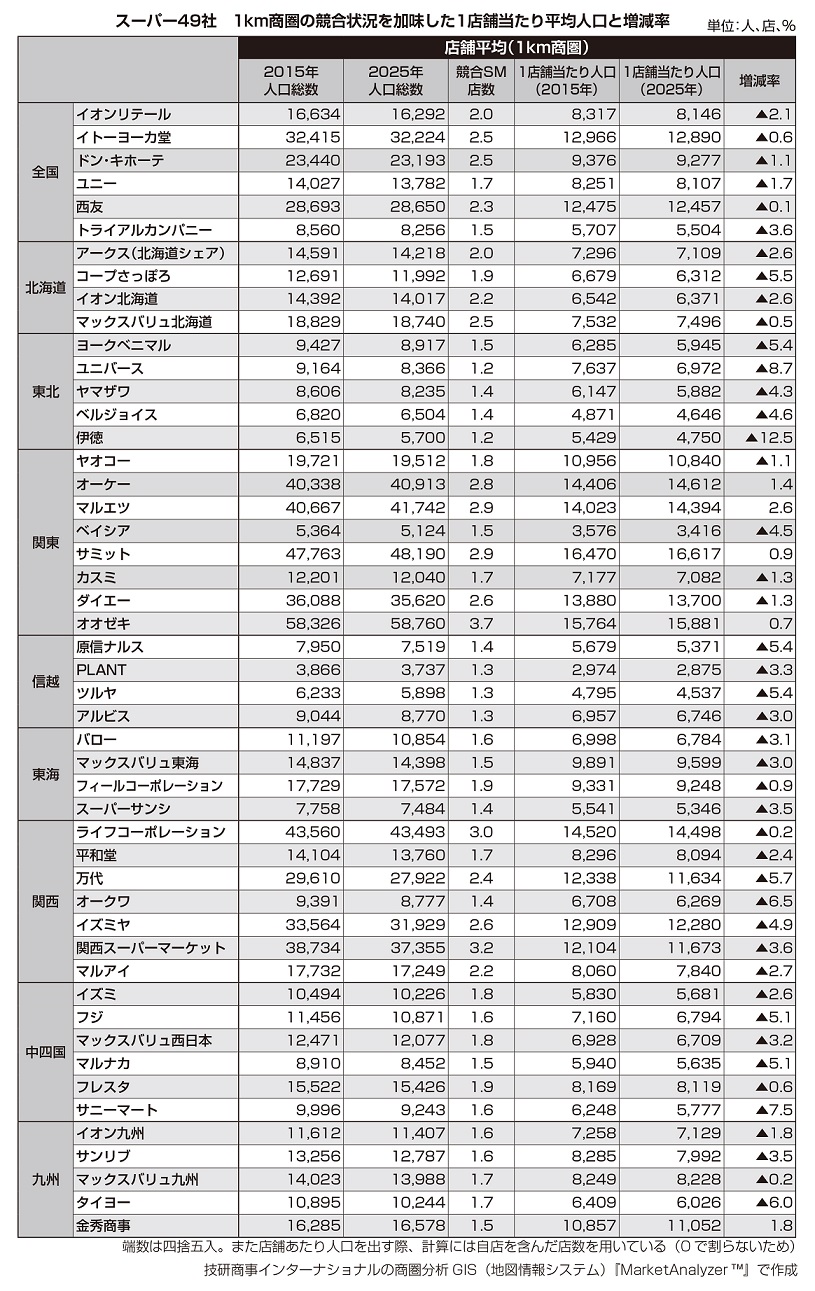

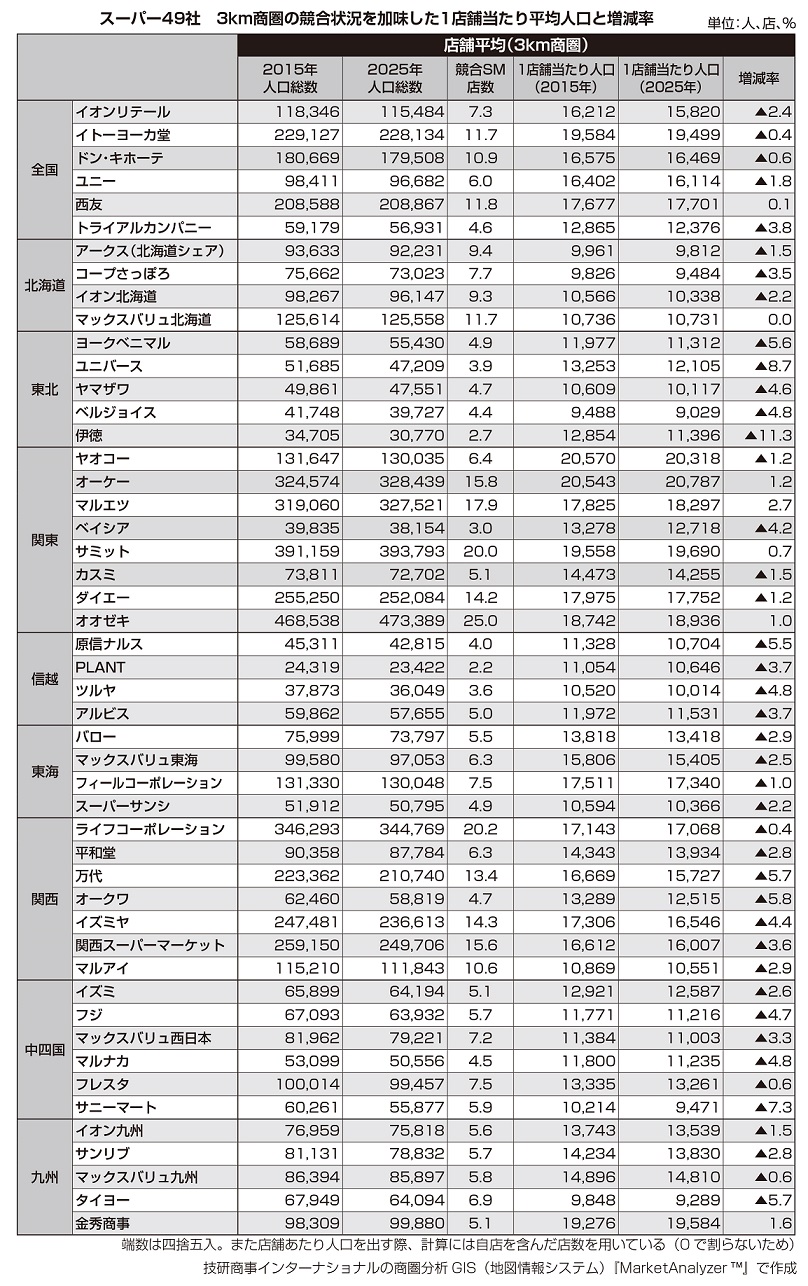

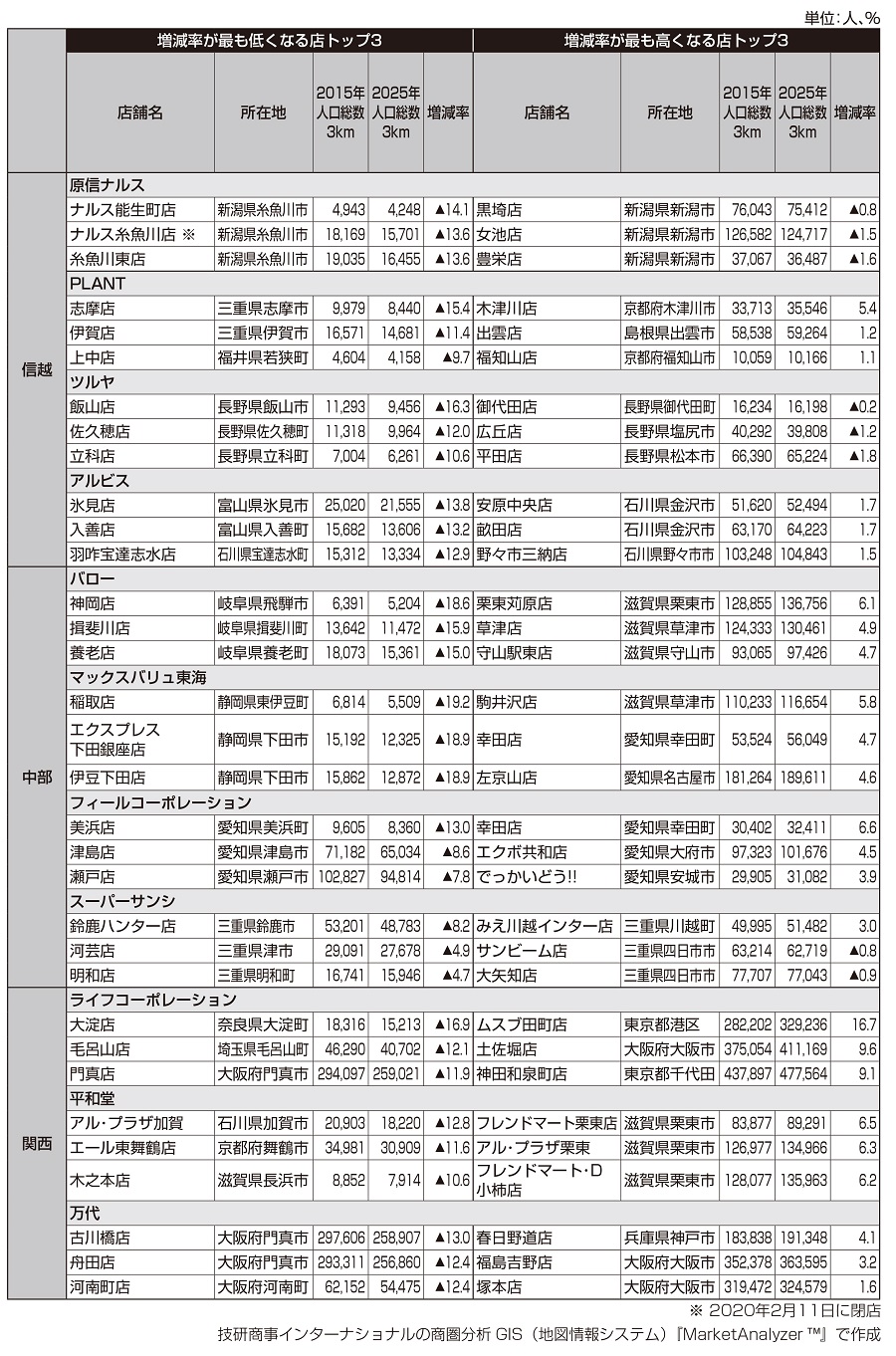

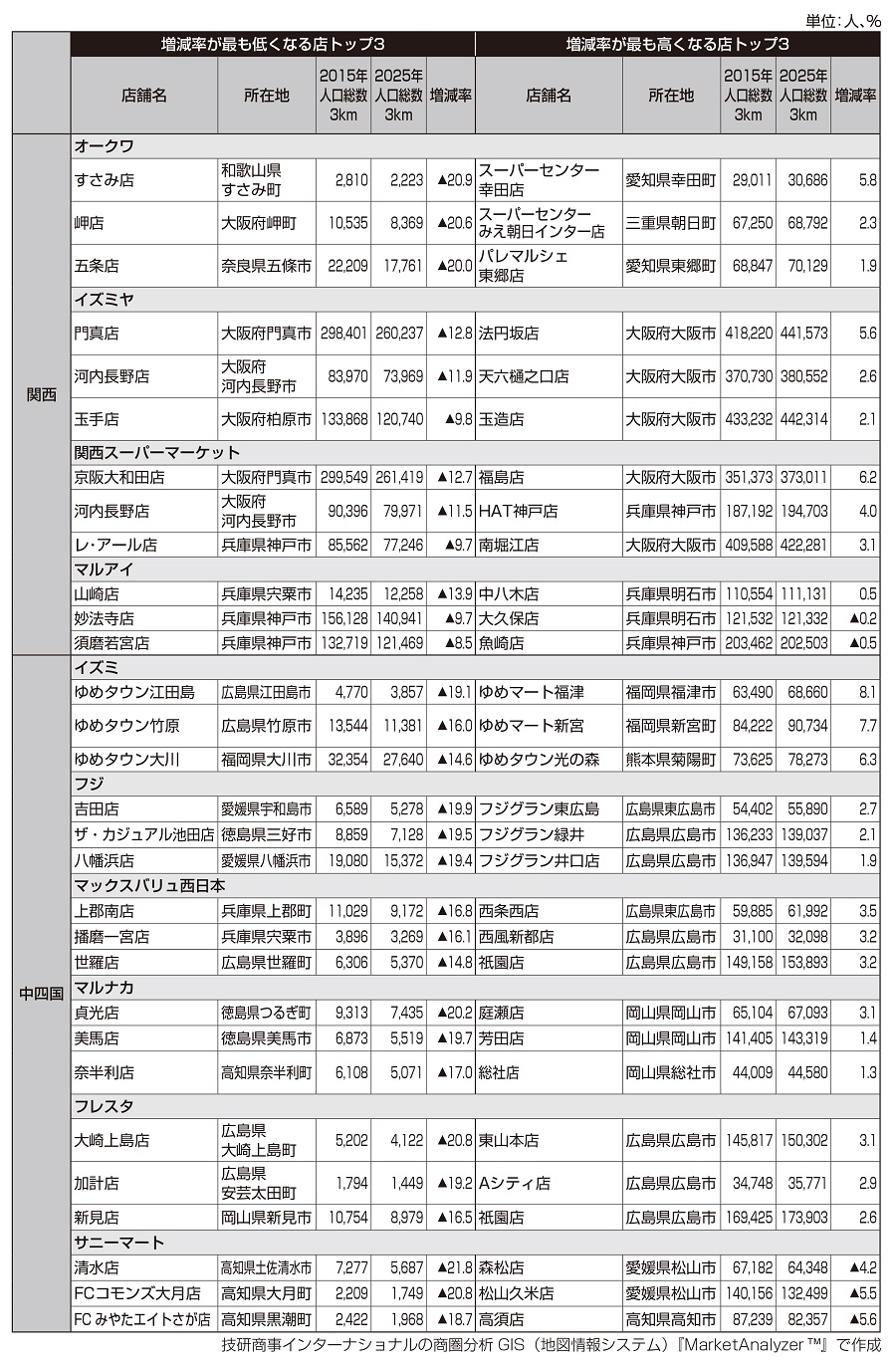

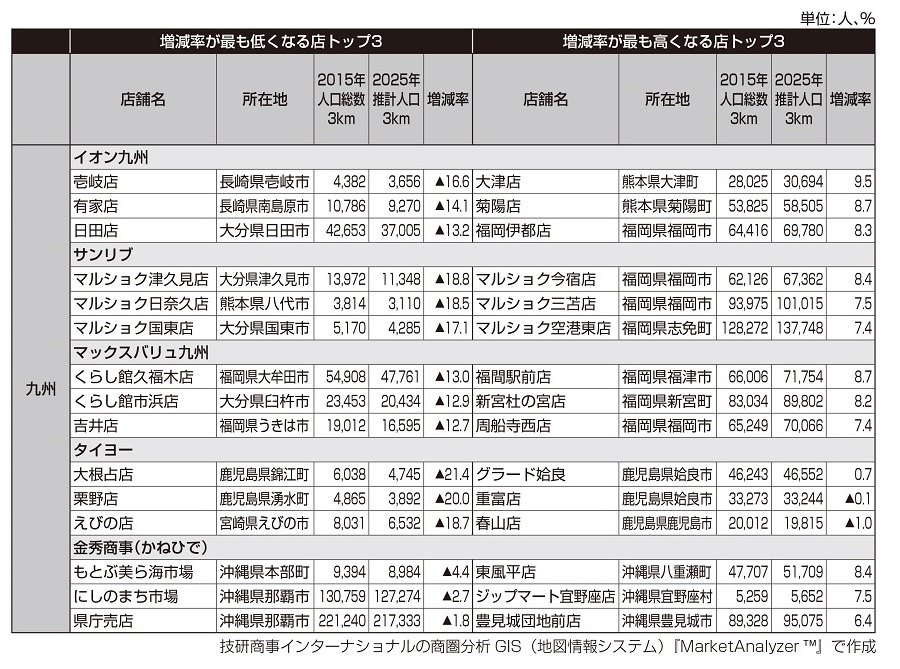

下段の表は、小誌が選出したスーパー49社メイン業態の2015年、2025年それぞれの商圏人口と増減率をまとめたものだ。今回、企業ごとの商圏人口の平均値に加え、競合店数の平均値も算出。2015年と2025年の増減率は、人口総数を競合店数で割った1店舗当たりの商圏人口を比べて算出した。なお、競合店数は現時点での数値であり、将来の出店を予測できない関係上、2025年の1店舗当たり人口もこれを用いて算出している。つまりこの増減率は、エリアの供給状況を一定とした場合に需要がどれだけ変化するかを表していることになる。

1km商圏で見ると、49社中44社が減少の見通し。一方、首都圏の主に都市部を攻めるマルエツ、オーケー、サミット、オオゼキ、そして沖縄の金秀商事の5社は増加を示した。都心の好立地は競争も激しいはずだが、それを加味してもこの結果。ごく一部のオアシスとそれ以外、という格差の図式が鮮明に浮かび上がった。減少幅が大きかったのは、やはり人口減の進む東北、四国エリア。中で伊徳は唯一の2桁減。次いでユニバース、サニーマートがそれぞれ8.7%減、7.5%減と打撃の大きさがうかがえた。

3km商圏で見ても全体の傾向は変わらないが、西友が0.1%増となって増加側に浮上するほか、マックスバリュ北海道が横ばいの予測となっている。北海道全体の人口は20年前から減少に転じているが、一極集中が進む札幌市は現在もなお人口が増え続けている。マックスバリュ北海道は札幌市内に手厚く出店していることもあり、1店舗当たりでならすと人口の減少度合いは小さくなるようだ。

そのほか、3km商圏では範囲を広くとる分、競争状況の差がより明確になることに注目したい。一際目を引くのがオオゼキを取り囲む競合店数で、平均25.0店(自店含む)。これで割り引いても現状は1店舗当たり人口が増える予測だが、今後こうした肥沃な立地を狙って出店は激化するはずで、油断は禁物といえる。

減少率トップ店舗は北海道に集中

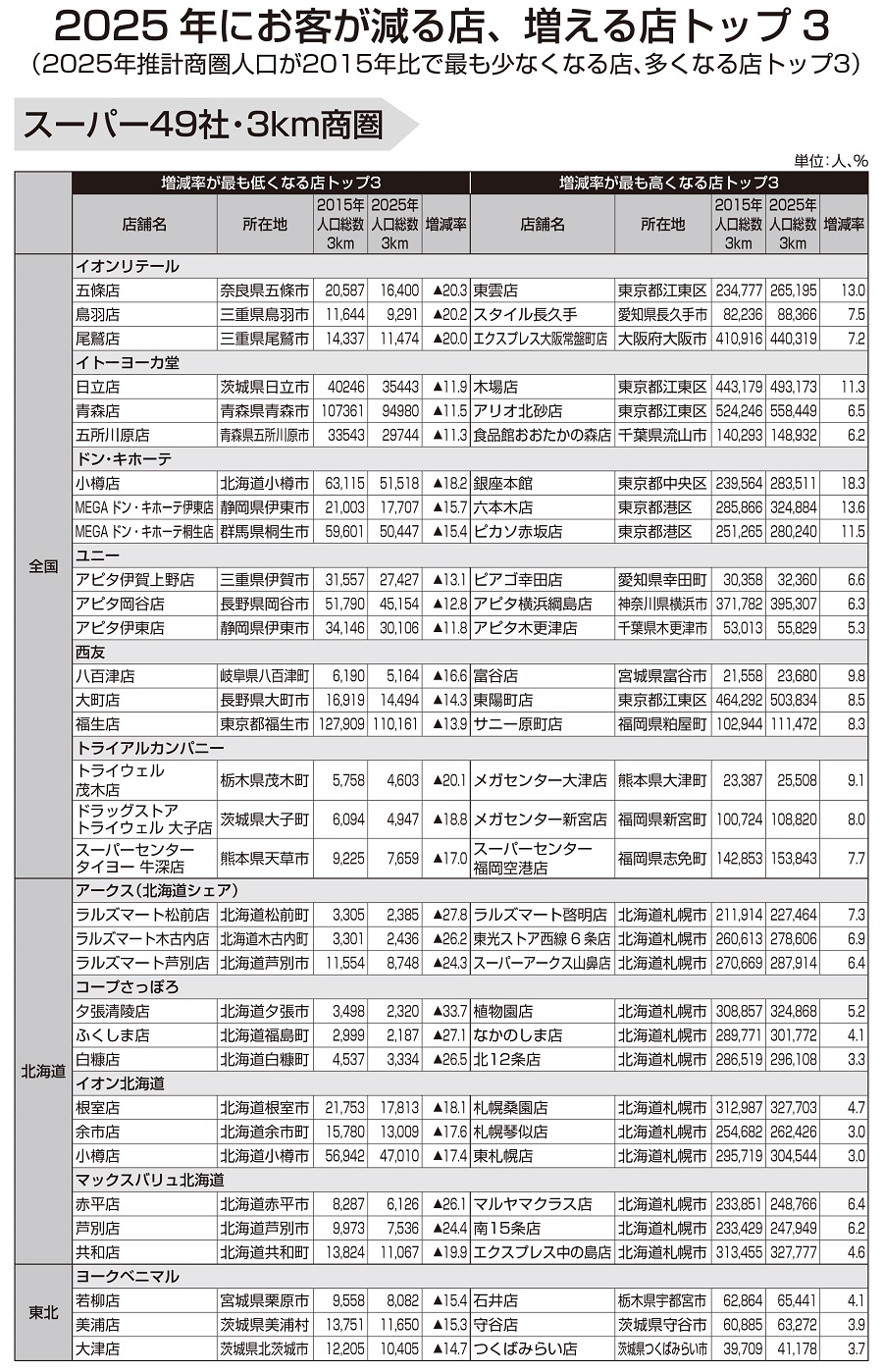

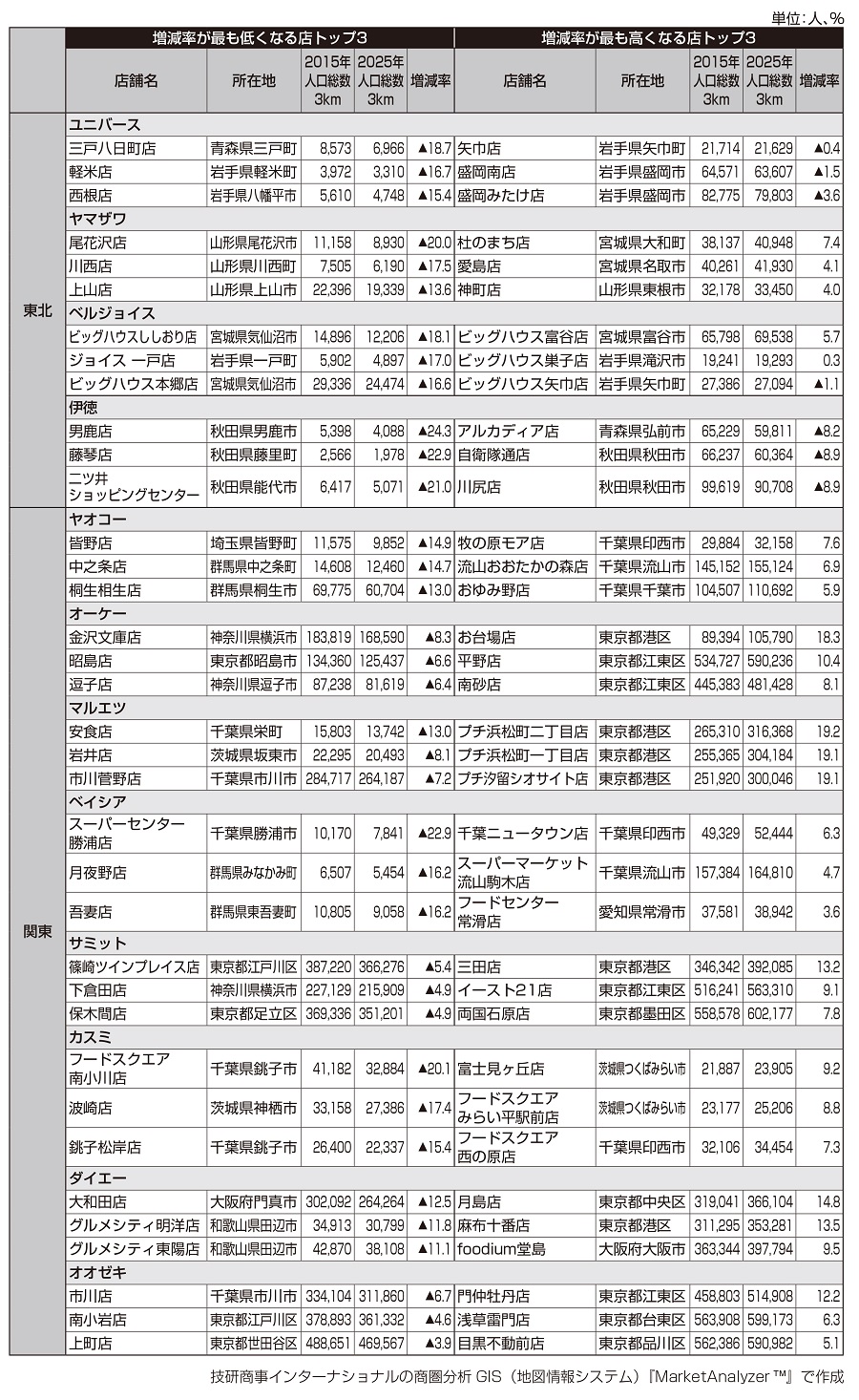

ここからは企業ごとの平均ではなく、店舗別の状況にフォーカスして見ていこう。3km商圏を対象に推計商圏人口の増減率が最も高くなる店舗、逆に最も低くなる店舗のトップスリーを算出した。結果は144ページ以降に記載の通りだ。

今回の調査で分析したスーパーは6703店。そのうち2025年に減少に転じる店舗は75.8%を占める。2桁減になる店だけを抜き出しても12.9%に上り、この数字だけでも小売業に与えるインパクトの大きさがうかがえる。

一方で、商圏人口が増える店も2割強あることになるが、2桁増となるのは全体のわずか0.6%。しかも先述の通り、こうした店舗の周辺は出店ラッシュにより経営環境が激変することが予想される。人口動態の変化の実態を受け止め、対策を練ることはあらゆる店舗に共通の課題である。

さらに詳しく見ていくと、減少率が最も高いと推計されたのが、北海道の3極(アークス、コープさっぽろ、マックスバリュ北海道)の店舗だ。全店で集計しても上位10店は道内の店舗で占められた。今回の調査で唯一の3割減となったのが、コープさっぽろ夕張清陵店(夕張市、33.7%減)。3km商圏内の人口総数は2015年時点でわずか3498人。これが2025年には約2300人にまで落ち込むと推測されている。

増加率が高い上位10店を見ると、こちらは全て東京都の店舗だった。エリアは大型開発が進む港区、中央区一色。10店中8店を占めたのがマルエツで、増加率トップのマルエツプチ浜松町2丁目店(港区、19.2%増)を始め、その大半が都市型小型店のプチ業態だった。他社に先駆けてフードデザート地区への出店を進めてきたアドバンテージが表れている。そのほか上位10店には、こちらも小型店で都心展開を強めるオーケーのお台場店、インバウンドに強いドン・キホーテ銀座本館が名を連ねた。

減少数が示す大都市圏の優勝劣敗

一方、ここで視点を減少率でなく減少数に移してみると、また違った側面が見えてくる。上位10店に上がってくるのは全て大阪府の店舗だ。推計値で最大の下げ幅となったのが、ライフコーポレーションのセントラルスクエア北畠店で約4万2000人減(大阪市、8.9%減)。続いて同じくライフの玉出東店が約4万1000人減(大阪市、9.9%減)、イオンの古川橋駅前店が約4万人減(門真市、13.2%減)。このほか万代、イズミヤ、関西スーパーマーケット、ダイエーの店舗が並んだ。これらの店舗はいずれも2015年の人口が30万~50万人規模と肥沃だが、減少数も軒並み4万人前後と地方の比ではない。母数そのものが少ない地方と比べれば恵まれているといえるかもしれないが、競争の激しい都心部で人口1割減の影響は小さくないはずだ。

東京に次ぐ大都市圏といえども店舗別に見ると明暗が分かれる。需要減の現実を受け止め、その中で生き残るための経営構造の転換が求められている。