長期低迷を脱け出すコロナ特需に沸いた

消費者の生活様式や購買行動が変化、在宅勤務の定着や巣ごもり需要の拡大が追い風となり、ホームセンター(HC)、家電、家具・インテリアなどの住居関連商品の前期売り上げは好調に推移。特に住居内外の必要商品が一通り入手できるHC業界は思わぬ特需に沸いた1年間となった。

2020年に入り新型コロナウイルス感染症の拡大が見え始めると、マスク、アルコール除菌剤などの衛生用品を求める消費者の密集を避ける購買行動が起こり、郊外で大型駐車場を持つHCにお客が押し寄せ、売り上げ・利益を押し上げた。緊急事態宣言解除後の5月以降もアクリル板、ビニールシートなどの感染防止資材がよく売れた。

その後も外出自粛や在宅勤務の増加などによる家庭内需要が拡大、DIY商材、園芸用品、インテリア、オフィス用品、電気、家具を中心に売り上げが伸長。また、ファミリーや女性客の来店が増えるに従い、ホビー・クラフト、アウトドア用品も売れるという、HC事業者にとって思わず笑みがこぼれそうな状況になった。

前期コロナ特需で業績を伸ばしたスーパーマーケット(SM)、HC、家電やドラッグストアなどの業態は今期反動減が起き、再び競争が激化することが避けられないと見て、減収減益を予想する大手企業が大半を占めた。しかし、予想に反して家電、家具、HCなどは1年を経過しても業界全体では底堅い動きとなっている。

商業動態統計速報(経済産業省)によると、HC全体の今年2月の売上高は、前年比0.1%の微減となったが、3月0.4%増、4月1.6%増で推移、さすがに昨年大化けした5月は前年割れとなったが、振れ幅は想定よりも小幅で収まった。昨年6月は生活救済の特別定額給付金(1人当たり10万円)が支給され、それが家具や家電などの消費に回り、ニトリホールディングス(HD・以下、ニトリ)は既存店売上高前年比が47.5%増という驚異的な伸びとなり、今年6月はその反動減により、約20%減となったが、一過性の特殊要因と捉えている。

すでによく知られていることだが、今年1月6日付けで、ニトリが島忠をTOB(株式公開買い付け)で完全子会社化した。

業績絶好調で潤沢な資金力を誇るニトリの似鳥昭雄会長は「今業績は好調だが、人口減少が続く国内では家具やインテリア市場は成熟しており、国内自社店舗数は1000店で頭打ちになる。衣料品、HCや外食などチェーン展開できる業態はM&Aも含めて積極的に取り組み、さらに海外にも成長の糧を求める」との考えを持っている。ニトリは家具、インテリア、ホームファッション、生活用品など家の中の商品を中心に扱う業態で成長を続けていたが、似鳥会長は北海道の家具店時代から屋外の住居生活関連品には、興味があり、いつかHCに進出したいとの想いを持っていた。

ニトリは製造小売業(SPA)の日本を代表する企業であり、PB比率は90%を超え、粗利益率は57.4%に達する。一方島忠は、ベンダーからのバイイング中心で粗利益率は35%程度、この差は歴然としており、ニトリのPB品供給や共同開発で、大幅な利益率の改善が見込まれる。ニトリは島忠の構造改革に乗り出し、効果の高い大型店から改装に着手する。現時点での基本形は1階HC、2階が家具・ホームファッションを展開する融合型のニトリホームズになる。1号店のニトリホームズ宮原店(さいたま市)の滑り出しは順調だ。また、島忠従業員への教育に時間を割いており、ニトリ方式の理解も進んでいる。HC業界でニトリの動きは目が離せない。

最大手カインズはDX戦略を加速

前期(20年度)HCの業績が好転したことは前述したが、業界最大手カインズは前期売上高が4854億円となり首位の座をキープ、2位はDCMHDの営業収益4711億円(前期比7.7%増)、3位コーナン商事の営業収益4420億円(同比18%増)、4位コメリの営業収益3857億円(同比10.7%増)、5位ナフコ2345億円(同比7.7%増)、6位アークランドサカモト営業収益1784億円(同63.0%増)以下、アレンザHD、島忠、ジョイフル本田、ケーヨーと続く。営業利益は各社18.2~731.8%増と驚異的な実績となった。

HC業界には長年売上高4兆円の壁があったが、20年度はこれを突破。コロナ特需で潤った業種はSM、ドラッグストア、DS、100円ショップなど色々あるが、ほとんどの業種は客単価アップ(まとめ買い)によるもので、HCのように客数増が売り上げ増に寄与した業態は少ない。来店客が増え、購買客数が増える状況が継続するようだとHC関連の将来は明るい。

コロナ禍で外出を控える巣ごもり需要により、台所用品、エクササイズ用品、近場の郊外で楽しむアウトドア用品などの売り上げは好調で、HCが新しい生活様式にマッチした業態としての存在感を高めており、購買行動の変化に対応した新業態の開発が活発になっている。

建築関係のプロ向けの卸業、リフォーム事業、アウトドア用品、ペットなどの専門ショップ展開が各社で始まった。すでに既存事業で展開中の企業も強化・拡充に乗り出している。どの企業もEC強化には取り組んでいるが、HCの場合、ネットで購入、店舗で受け渡すピックアップサービスに力を入れる企業が増える傾向にある。他社との差別化商材としてPB比率の引き上げも重要課題に設定し注力している。

HC主要各社の最近の取り組みをまとめる。HC業界売り上げ首位のカインズは、20年度売上高1兆円を達成したベイシアグループ(ベイシア、ワークマンなど)の中核企業。カインズは商品開発型、SPA型のHCという独自路線で他社との差別化を図り、若い女性やニューファミリー層にも支持を得て、高い成長性を維持してきた。19年に策定した3カ年中期経営計画でIT(情報技術)小売業を掲げ、デジタルトランスフォーメーション(DX)戦略を加速させている。

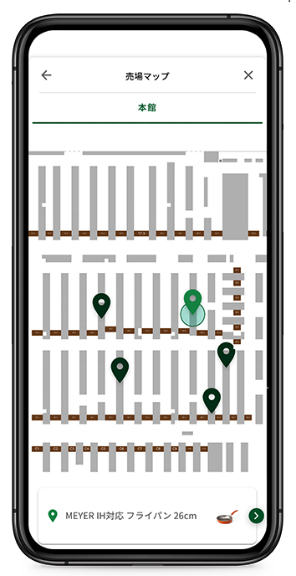

中計で掲げた①「デジタル融合」では、アプリと店舗在庫を紐づけ、検索システムを整備、稼働会員の購買データを商品開発に活用する。②「作業工程の再構築」では、配送から品出しまでの作業をマニュアル化、雑作業時間を減らし、接客の充実を図る。③「商品本位からの脱出」では、商品事業部を集約、都市型、プロ向けなど顧客本位の事業展開を加速、④「人材投資」では、運営を効率化して得た利益の半分を社員に還元。IT人材を積極採用する。

これら四つの戦略を着実に具現化している。昨年1月、本社(埼玉県本庄市)から離れた東京・表参道に「カインズ イノベーションハブ」を開設、100人超のスタッフを抱え、デジタル部門を内製化。外注よりも、より早く、安いコストで顧客ニーズの変化に対応できる新しいカインズアプリ開発を促進。顧客向けのアプリだけではなく、画像認識技術を使った販売員向け検索サービスを開発し、店舗の運営モデルもデジタルに変更した。

同社の店舗で扱う商品は10万~15万品目に達する。広い店内でお客が求める商品の売り場に案内するだけでも大きな負担になっていた。

そこで新しく開発したアプリに商品の場所や在庫数を確認できる機能を付加。販売員はこれまで業務時間の80%をこうした顧客対応に費やしていたが、アプリの導入により50%まで下がり、その分専門的な説明や商品提案に時間が割けるようになっている。また、バーコードがついていない切り売りの商品などは、台帳を開き、バーコードを探す手間が掛かっていたが、画像認識技術を転用し、販売員の携帯端末で実物を撮影するだけで商品コードと価格が表示されるアプリも開発、レジ作業時間の短縮に寄与している。新アプリの導入で来店客の満足度を高めるとともに従業員の作業負担軽減や接客シフトにつなげている。

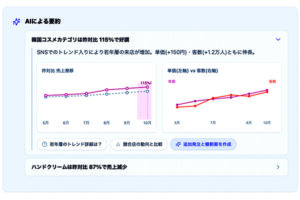

面の「お気に入り商品リストの売り場

を探す」ボタンを押すと登録した商品

のある場所がまとめて表示される

新しい試みとして、①ネットで注文した商品を店舗で取り置きできる店内ロッカーの設置、②タッチパネルで希望する商品を検索すると、その売り場まで案内するロボットの実験導入、③画像や音声で商品を検索する仕組みやAR(拡張現実)を活用した売り場展開にも着手、④投資ファンドを設立し、D2Cの体験型店舗で注目を集める米b8ta(ベータ)の日本法人への出資、そして体験店舗への商品展示など次々と新しい課題にチャレンジしている。

HCの店舗は飽和状態にあり、好適立地は少なくなっていると判断、新規大型店の出店は抑制し、デジタルを活用した既存店の改装やIT投資に重点を移す方針を打ち出している。

HCが手薄な大都市部では小型店「スタイルファクトリー」の多店舗展開に乗り出している。〝楽カジ〟をテーマに暮らしを自分に合う形で向上できる商品を取り揃え、30~40代の女性層をターゲットに、名古屋市、神奈川県海老名市、横浜市、東京都立川市などの商業施設に出店、多店舗化を目指す。カインズは既存HCとは一線を画した形で成長戦略を構築している。

コメリは船団方式でドミナントを形成

コーナン商事は4月に25年度を最終年度とする第3次中期経営計画を発表、売上高5000億円を目指す。同計画ではすべての経営活動を「お客様視点」へ転換させることを前提にして、五つの重点戦略を策定した。

PB開発では、将来のSPA化を展望して開発体制を強化。プロ向け商材、ペット用品、園芸、レジャーのカテゴリーに注力する。

店舗デジタル化では、EC売り上げ10%を目標にDXを推進し、EC・アプリを活用したシームレスな買い物環境を構築する。店舗業務効率化では、セルフレジ導入、キャッシュレスの推進、物流・システムインフラの拡充などで、店舗業務量の20%削減を目指す。

フォーマットではプロ業態とHCのハイブリッド店舗、都市部対応の新フォーマットを出店、新業態開発に取り組む。

人材では企画力のある人材育成や人員配置の最適化を進める。HC大手企業の競合が激化する中、差別化した業態開発に積極的に取り組む。

コロナ下で拡大しているアウトドア用品需要に対応、従来のHCにはないキャンプ専門店「CAMP DEPOT」を開発し、大阪府堺市、奈良県橿原市、香川県綾川町へと、矢継ぎ早に出店している。都市生活者の住まいと暮らしをサポートする都市型HCを横浜市港南台(4月)と東京都府中市(5月)の駅前大型商業施設に出店、新規顧客の獲得に乗り出した。建築職人向け専門店「コーナンPRO」の店舗数では、他社を大きくリードしているが、21年度末までに105店舗(19年度比26%増)に拡大・強化し、プロニーズを取り込む。18年から参入したリフォーム事業も、中途採用で専門人材を獲得し、対応店舗を増やしていく。

DCMHDは、持分法適用関連会社ケーヨーを加えると、実質的な売り上げ規模はHC首位の座を確保している。今期に入り巣ごもり需要の反動減が衛生用品、DIY、収納用品で出ていることもあり、第1四半期は減収減益となった。対応策の一環として、21年3月には新会社DCMにグループHC5社を統合、HC事業全体の意思決定の迅速化を図り、好調なPB品の拡充にも力を入れる。商品検索機能や商品提案機能などを強化した新ECサイト「DCMネット」を6月末よりスタートさせた。

DCMネットはサイトの中を回遊できる滞在型を目指して開発、約50万点の商品、約1万3000の商品利用シーンやハウツー情報を掲載する。モノを検索する購入スタイルから、商品は決まっていなくても、目的や使用シーンなどコトから検索したいというニーズにも対応するため、新たに立ち上げた。

売り場面積約300坪で衣食住を扱うホームコンビニ業態「ニコット」を人口数千人規模のルーラルな町村に出店し、20年度に106店舗となった。今後は人口2000~3000人で成り立つフォーマットを開発し、買い物不便地域で出店を加速。さらに、金物、工具、作業用品のプロニーズに対応した「ホダカ」(44店舗)を拡大し、トップのコーナンPROを追撃する。

コメリはDIY、園芸用品を核商品にして、品揃え豊富な大型店「パワー」76店舗(20年度)、農業資材、園芸用品を中心とした小型店「ハード&グリーン」1118店舗(同)など約1200店舗を全国で展開、HCの中では店舗数が最も多い企業だ。HC市場は4兆円で頭打ち状態だが、これにリフォーム資材、肥料、農業資材などを加えると9兆円市場になり、商品流通が遅れているこれらの分野でチェーン展開することで、成長の余地は10分にあると見て、積極出店政策を推し進め、将来的には3000店舗を目指す。小商圏をハード&グリーンで埋め、中心となる市街地にパワーを出店する船団方式でドミナントを形成する戦略を取っている。

前期は25店舗(パワー10、グリーン12、プロ3)を出店、今期26店舗(パワー10、グリーン13、プロ3)を計画。チェーンストア理論に忠実な経営方針を貫いており、規模拡大によるバイイングパワーでPB品比率を43%まで高め、低価格を実現、シェア拡大を狙う。

リフォーム、園芸・農業には一段と力を入れる。約1200店の半分の店舗で本格的な住宅リフォームの対応ができ、簡易なものなら全店で対応できる体制を築いた。社内教育も充実させており、商品知識や技能の社内資格を取得した従業員(社員・パート)が約70%に達している。

ECも強化する。注文品が最短39分で受け取れるドライブスルー、24時間受け取れるロッカーなどの受け取り選択肢を増やしたこともあり、売上高比率は前期4%強まで高まった。スピーディーに商品を運べる物流網を構築、ECの比率アップを目指す。得意分野やコア事業を強化することで他社との違いをさらに鮮明にし、お客の信頼を得ていく考えだ。

現在好調なHC、家具、家電などの業態も巣ごもり需要が1服すれば再び競争が激化するとの見通しを持つ経営者は多く、業績が好調なうちに再編を主導したいとの考えを持っている。2、3年後には住居関連事業を一つのビジネスユニットと捉えて、再編の大波が押し寄せる可能性は高くなる。

ヤマダHDはエス・バイ・エル、大塚家具を完全子会社化した。ヨドバシカメラは石井スポーツを完全子会社化。ニトリは中古住宅販売のカチタスと資本・業務提携、そして今回の島忠の完全子会社化など、業態の垣根を越えた住居関連企業の統合や連携が増え始めている。

住居をトータルで捉えて、商品やサービスを提案し、一軒の住居関連需要を丸ごと取り込もうとする動きは更に強くなり、自社に欠けている業種・業態のピースをM&Aで埋めようとする動きも活発化する気配だ。これまでの低迷期を脱け出たHC業界はニトリという競合を迎え、新たな戦いに突入。再編も進みそうだ。